Статистические критерии риска

Практическое применение теории полезности выявило следующие преимущества кривой полезности:

.Кривые полезности, являясь выражением индивидуальных предпочтений инвестора, будучи построены один раз, позволяют принимать инвестиционные решения в дальнейшем с учётом его предпочтений, но без дополнительных консультаций с ним.

.Функция полезности в общем случае могут использоваться для делегирования права принятия решений. При этом логичнее всего использовать функцию полезности высшего руководства, поскольку для обеспечения своего положения при принятии решения оно старается учитывать конфликтующие потребности всех заинтересованных сторон, то есть всей компании. Однако следует иметь в ввиду, что функция полезности может меняться с течением времени, отражая финансовые условия данного момента времени. Таким образом, теория полезности позволяет формализовать подход к риску и тем самым научно обосновать решения, принятые в условиях неопределённости.

Построение кривой полезности

Построение индивидуальной функции полезности осуществляется следующим образом. Субъекту исследования предлагают сделать серию выборов между различными гипотетическими играми, по результатам которых на график наносят соответствующие точки. Так, например, если индивидууму безразлично получить 10000 долларов с полной определенностью или участвовать в игре с выигрышем 0 или 25000 долларов с одинаковой вероятностью, то можно утверждать что:

(10.000) = 0.5 U(0) + 0.5 U(25.000) = 0.5(0) + 0.5(1) = 0.5

где U - полезность суммы, указанной в скобках; 0.5 - вероятность исхода игры (по условиям игры оба исхода равнозначны).

Полезности других сумм могут быть найдены из других игр по следующей формуле:

Uc (C) = PaUa(A) + PbUb(B) + PnUn(N),

где Nn - полезность суммы N; Un - вероятность исхода с получением денежной суммы N;

Природа риска и подходы к его оценке

Обобщая проведенное выше исследование природы риска, можно сформулировать её основные моменты:

неопределённость - объективное условие существования риска;

необходимость принятия решения - субъективная причина существования риска;

будущее - источник риска;

величина потерь -основная угроза от риска;

возможность потерь - степень угрозы от риска;

взаимосвязь «риск-доходность» - стимулирующий фактор принятия решений в условиях неопределённости;

толерантность к риску - субъективная составляющая риска.

Принимая решение об эффективности ИП в условиях неопределённости, инвестор решает как минимум двухкритериальную задачу, иначе говоря, ему необходимо найти оптимальное сочетание «риск-доходность» ИП. Очевидно, что найти идеальный вариант «максимальная доходность - минимальный риск» удаётся лишь в очень редких случаях. Поэтому автор предлагает четыре похода для решения этой оптимизационной задачи.

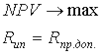

. Подход «максимум выигрыша» заключается в том, что из всех вариантов вложений капитала выбирается вариант, дающий наибольший результат (NPV, прибыль) при приемлемом для инвестора риске (R пр.доп). Таким образом, критерий принятия решения в формализованном виде можно записать как

. Подход «оптимальная вероятность» состоит в том, что из возможных решений выбирается то, при котором вероятность результата является приемлемой для инвестора

![]()

где : M(NPV) - матожидание NPV.

. На практике подход «оптимальная вероятность» рекомендуется сочетать с подходом «оптимальная колеблемость». Колеблемость показателей выражается их дисперсией, средним квадратическим отклонением и коэффициентом вариации. Сущность стратегии оптимальной колеблемости результата заключается в том, что из возможных решений выбирается то, при котором вероятности выигрыша и проигрыша для одного и того же рискового вложения капитала имеют небольшой разрыв, т.е. наименьшую величину дисперсии, среднего квадратического отклонения, вариации.