Статистические критерии риска

Вероятность (Р) события (Е) - отношение числа К случаев благоприятных исходов, к общему числу всех возможных исходов (М).

Р(Е)= К / М

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие. Например, вероятность выпадения «орла» или «решки» при подбрасывании идеальной монеты - 0,5.

Субъективный метод основан на использовании субъективных критериев (суждение оценивающего, его личный опыт, оценка эксперта) и вероятность события в этом случае может быть разной, будучи оцененной разными экспертами.

В связи с этими различиями в подходах необходимо отметить несколько нюансов:

Во-первых, объективные вероятности имеют мало общего с инвестиционными решениями, которые нельзя повторять много раз, тогда как вероятность выпадения «орла» или «решки» равна 0,5 при значительном количестве подбрасываний, а, например, при 6 подбрасываниях может выпасть 5 «орлов» и 1 «решка».

Во-вторых, одни люди склонны переоценивать вероятность наступления неблагоприятных событий и недооценивать вероятность наступления положительных событий, другие наоборот, т.е. по разному реагируют на одну и ту же вероятность (когнитивная психология называет это эффектом контекста).

Однако, несмотря на эти и другие нюансы, считается, что субъективная вероятность обладает теми же математическими свойствами, что и объективная.

Размах вариации (R) - разница между максимальным и минимальным значением фактора

= Xmax - Xmin

Этот показатель дает очень грубую оценку риску, т.к. он является абсолютным показателем и зависит только от крайних значений ряда.

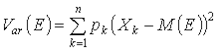

Дисперсия - сумма квадратов отклонений случайной величины от ее среднего значения, взвешенных на соответствующие вероятности.

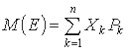

где М(Е) - среднее или ожидаемое значение (математическое ожидание) дискретной случайной величины Е определяется как сумма произведений ее значений на их вероятности:

Математическое ожидание - важнейшая характеристика случайной величины, т.к. служит центром распределения ее вероятностей. Смысл ее заключается в том, что она показывает наиболее правдоподобное значение фактора.

Использование дисперсии как меры риска не всегда удобно, т.к. размерность ее равна квадрату единицы измерения случайной величины.

На практике результаты анализа более наглядны, если показатель разброса случайной величины выражен в тех же единицах измерения, что и сама случайная величина. Для этих целей используют стандартное (среднее квадратическое) отклонение ![]()

![]()

Все вышеперечисленные показатели обладают одним общим недостатком - это абсолютные показатели, значения которых предопределяют абсолютные значения исходного фактора. Гораздо удобней поэтому использовать коэффициент вариации (СV).

Определение CV особенно наглядно для случаев, когда средние величины случайного события существенно различаются.

В отношении оценки риска финансовых активов необходимо сделать три замечания:

Во-первых, при сравнительном анализе финансовых активов в качестве базисного показателя следует брать рентабельность, т.к. значение дохода в абсолютной форме может существенно варьировать.

Во-вторых, основными показателями риска на рынке капиталов являются дисперсия и среднее квадратическое отклонение. Поскольку в качестве базиса для расчета этих показателей берется доходность (рентабельность), критерий относительный и сопоставимый для различных видов активов, нет острой нужды в расчете коэффициента вариации.

В-третьих, иногда в литературе вышеприведенные формулы даются без учёта взвешивания на вероятности. В таком виде они пригодны лишь для ретроспективного анализа.