Расчет единого налога на вмененный доход и применение общего режима налогообложения ИП Ушаков М.А.

Так как ИП Ушаков М.А. ведет розничную торговлю (лесоматериалами, строительными материалами), осуществляемую через объекты стационарной торговой сети, имеющие торговые залы, поэтому базовая доходность в месяц составляет 1 800,00 рублей (Приложение 1). Физическим показателем является площадь торгового зала. По договору субаренды ИП Ушаков М.А. арендует торговую площадь в ТК «Алтын» по адресу г. Тольятти, ул. Победы, 29 в размере 77 м.кв., согласно Плану арендуемых помещений, в том числе: торговая площадь - 67,2 м.кв., площадь совместного пользования - 9,8 м.кв.

В соответствии с Приказом Министерства экономического развития и торговли Российской Федерации от 12.11.2009 г. №392 «Об установлении коэффициента-дефлятора К1 на 2010 год» установлен коэффициент-дефлятор K1 на 2010 г., необходимый для расчета налоговой базы по единому налогу на вмененный доход в соответствии с главой 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ, равный 1,148 [4].

Согласно Постановлению Тольяттинской городской Думы от 22.10.2009 г. №987 «О введении в действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности на территории городского округа Тольятти» корректирующий коэффициент К2 для розничной (оптово-розничной) торговли лесоматериалами, строительными материалами составляет 0,5 [5].

Рассчитаем вмененный доход и сумму ЕНВД:

базовая доходность в месяц - 1 800 руб.;

величина физического показателя, площадь торгового зала - 67,2 м.кв.;

корректирующий коэффициент К1 =1,148;

корректирующий коэффициент К2 = 0,25;

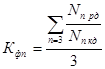

Так как ИП Ушаков М.А. в октябре 2010 г. не производил розничную торговлю, а кассовый аппарат был куплен и поставлен на учет 5 ноября 2010 г., поэтому коэффициент К2 рекомендуется откорректировать по формуле:

![]() , (2.1)

, (2.1)

, (2.2)

, (2.2)

где ![]() - количество реально отработанных дней каждого месяца квартала;

- количество реально отработанных дней каждого месяца квартала; ![]() - количество календарных дней каждого месяца квартала.

- количество календарных дней каждого месяца квартала.

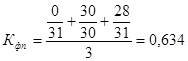

В октябре 31 календарный день, из них рабочих - 0; в ноябре 30 календарных дней, из них рабочих - 30; в декабре 31 календарный день, из них рабочих - 28.

Тогда корректирующий коэффициент ![]()

Вмененный доход = ![]() руб.

руб.

Сумма исчисленного налога = ![]() руб.

руб.

В соответствии со ст. 346.32 п.2 НК РФ сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование работников, занятых в сфере деятельности, которая облагается единым налогом на вмененный доход, на страхование индивидуальных предпринимателей, а также на сумму выплаченных работникам пособий по временной нетрудоспособности, уплачиваемых за этот период времени, но не более чем на 50% [1]. В розничной торговле не участвуют другие работники, кроме ИП Ушаков М.А., поэтому вычеты из налога принимаются в размере 600,00 руб. за квартал.

Таким образом, сумма налога к уплате = 9 904,34 - 600,00 = 9 304,34 руб.

При применении общего режима налогообложения ИП Ушаков М.А. обязан уплатить следующие виды налогов:

Налог на доходы физических лиц (НДФЛ). Расчет НДФЛ:

величина доходов - 400 587,00 руб. (фактически полученные доходы от оптово-розничной торговли лесоматериалами, строительными материалами, рассчитанные нарастающим итогом с начала налогового периода до окончания IV квартала, то есть с 13 октября 2010 г. до 31 декабря 2010 г.);

стандартный налоговый вычет в размере 400 рублей не принимается к вычету, т.к. доходы в октябре месяце составили 45 860,00 руб. [1];

профессиональный налоговый вычет в размере общей величины расходов - 352 828,44 руб. (фактически произведенные расходы, рассчитанные нарастающим итогом с начала налогового периода 13 октября 2010 г. до окончания IV квартала 31 декабря 2010 г.);